În timp ce vara anului 1929 se apropia de sfârșit, celebrul economist Irving Fisher, de la Universitatea Yale, a apărut în paginile cotidianului New York Times pentru a-și exprima părerea despre Wall Street. Prețurile acțiunilor crescuseră tot anul; investitorii speculaseră cu bani împrumutați pe baza presupunerii că vremurile bune vor continua. Era piața de tauri a tuturor timpurilor, iar cei care mizau vroiau să fie reasigurați că banii lor sunt în siguranță.

Fisher le-a oferit-o, prezicând cu încredere: „Piețele bursiere au ajuns la ceea ce pare a fi un platou permanent ridicat”. În acea zi, prăbușirea Wall Street din octombrie 1929 era la mai puțin de două luni distanță. A fost cel mai grav bacșiș al acțiunilor din istorie. Nimic nu se mai apropie.

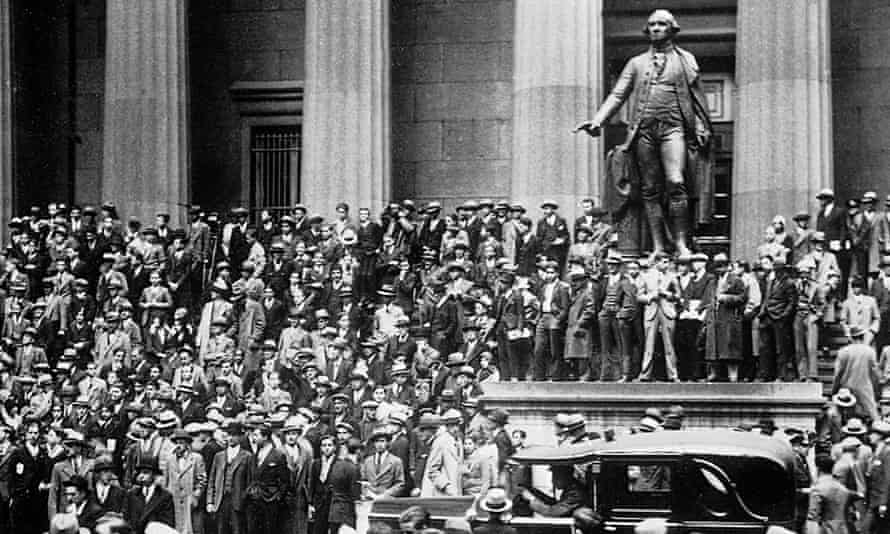

Criza a izbucnit joi, 24 octombrie, când piața a scăzut cu 11%. Joia neagră a fost urmată de o cădere de 13% în Lunea Neagră și de o nouă cădere de 12% în Marțea Neagră. La începutul lunii noiembrie, Fisher era ruinat, iar piața bursieră se afla într-o spirală descendentă care avea să atingă apogeul abia în iunie 1932, moment în care companiile cotate la bursa din New York pierduseră 90% din valoarea lor, iar lumea se schimbase complet.

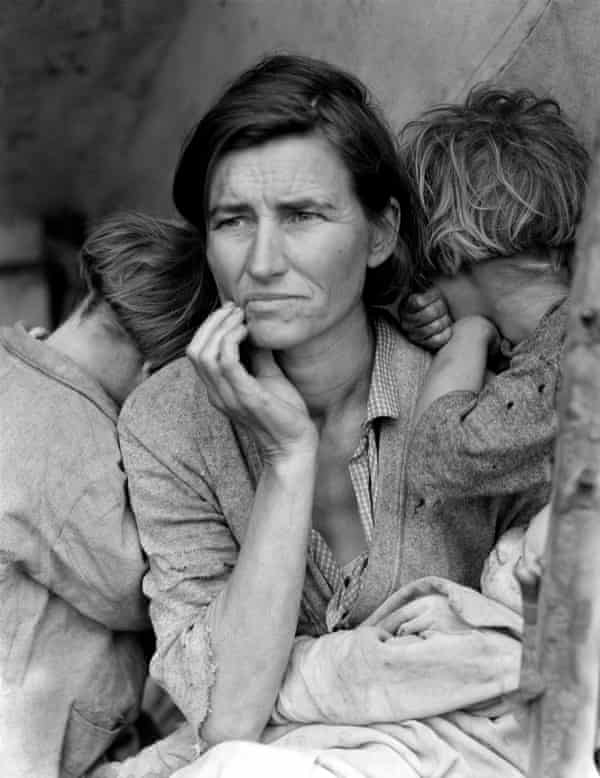

Marea prăbușire a fost urmată de Marea Depresiune, cel mai mare eșec al economiei globale de la începutul erei industriale moderne, la mijlocul secolului al XVIII-lea. În termen de trei ani de la previziunile nechibzuite ale lui Fisher, un sfert din populația activă a Americii era șomeră și disperată. După cum a spus economistul JK Galbraith: „Unii oameni erau înfometați în 1930, 1931 și 1932. Alții erau torturați de teama că ar putea suferi de foame.”

Băncile care nu dădeau faliment executau silit debitorii. Nu exista un stat asistențial care să amortizeze căderea pentru cei precum Okies al lui John Steinbeck – fermieri prinși între datoriile în creștere și prăbușirea prețurilor la mărfuri. O estimare sugerează că 34 de milioane de americani nu aveau niciun venit. Până la jumătatea anului 1932, abordarea inactivă a lui Herbert Hoover a fost discreditată, iar democratul Franklin Roosevelt era pe cale să devină președintele SUA.

De cealaltă parte a Atlanticului, Germania suferea a doua sa calamitate economică în mai puțin de un deceniu. În 1923, condițiile de pace răzbunătoare impuse de Tratatul de la Versailles contribuiseră la crearea condițiilor pentru hiperinflație, când un dolar putea fi schimbat cu 4,2 trilioane de mărci, oamenii cărau pe străzi roabe pline de bancnote inutile, iar țigările erau folosite ca bani. În 1932, un program sălbatic de austeritate a lăsat 6 milioane de șomeri. Germania a avut de suferit pe măsură ce lira sterlină a scăzut, iar exporturile britanice rivale au devenit mai ieftine. Mai mult de 40% dintre muncitorii industriali germani erau inactivi, iar cămășile maro naziste se luptau cu comuniștii pentru controlul străzilor. Până în 1932, politicile de austeritate ale cancelarului german Heinrich Brüning au fost discreditate, iar Adolf Hitler era pe cale să îl înlocuiască.

Timpul tulburărilor

Ar fi greșit să credem că nimeni nu a văzut criza venind. Este foarte posibil ca predicția lui Fisher să fi fost o replică la o predicție destul de diferită (și remarcabil de precisă) făcută de consilierul de investiții Roger Babson la începutul lunii septembrie 1929. Babson a declarat în cadrul Conferinței Naționale de Afaceri din SUA că va avea loc o prăbușire și că aceasta va fi una gravă. „Fabricile se vor închide”, a prezis Babson, „oamenii vor fi aruncați în șomaj”. Anticipând modul în care prăbușirea se va alimenta de la sine, el a avertizat: „Cercul vicios va intra și rezultatul va fi o depresiune serioasă a afacerilor.”

Cazanele sunt ignorate până când este prea târziu. Iar Babson, care avea forma unui pesimist, a fost ignorat în mod corespunzător. Dr. Doom al crizei din 2008, Nouriel Roubini de la Universitatea din New York, a avut aceeași soartă.

F Scott Fitzgerald a descris Marele Crash ca fiind momentul în care epoca jazzului a plonjat spre moarte. Acesta a marcat dispariția unei prime ere a globalizării care a înflorit în deceniile de dinaintea primului război mondial prin libera circulație a capitalului, a libertății și – într-o măsură mai mică – a bunurilor. În aproximativ zece ani de la tăcerea tunurilor în 1918, factorii de decizie politică au încercat să recreeze ceea ce ei considerau a fi o perioadă de aur a liberalismului. Marea Depresiune a pus capăt acestor planuri, deschizând, în schimb, o eră a izolaționismului, protecționismului, naționalismului agresiv și totalitarismului. Nu a existat nicio redresare semnificativă până când națiunile nu s-au înarmat din nou în 1939.

În Marea Britanie, redresarea a fost concentrată în sudul Angliei și prea slabă pentru a afecta șomajul înrădăcinat în vechile zone industriale. Marșul de la Jarrow pentru locuri de muncă a avut loc în 1936, la șapte ani după începerea crizei. A fost o poveste similară în SUA, unde o redresare în timpul primului mandat prezidențial al lui Roosevelt s-a încheiat cu o a doua mini-criză în 1937. Sir Winston Churchill, care a pierdut un pachet în timpul prăbușirii, a descris perioada 1914-1945 ca fiind al doilea război de 30 de ani.

Doar o altă prăbușire financiară se poate compara cu prăbușirea de pe Wall Street în ceea ce privește durata impactului său: cea care a atins punctul culminant odată cu falimentul Lehman Brothers în septembrie 2008. Fără Marea Depresiune, nu ar fi existat nici New Deal și nici revoluția keynesiană în economie. Roosevelt poate că nu ar fi trecut niciodată dincolo de conacul guvernatorului din New York, în Albany. Hitler, a cărui stea politică era pe cale de dispariție la sfârșitul anilor 1920, ar fi fost o notă de subsol istorică.

În mod similar, fără efectele de lungă durată ale prăbușirii din 2008, nu ar fi existat Brexit, Donald Trump ar fi fost încă un constructor din New York și Europa nu ar fi tremurat la posibilitatea ca Marine Le Pen să-l înlocuiască pe François Hollande la președinția Franței.

Niciodată din anii 1930 nu a existat o teamă atât de acută de o reacție populistă împotriva ortodoxiei predominante. Ca și atunci, o perioadă prelungită de performanțe economice slabe a dus la o reacție politică care pare să se alimenteze din nou în dorința de a avea o abordare economică diferită. Începutul anilor ’30 are în comun cu jumătatea anilor 2010 sentimentul că establishmentul politic a pierdut încrederea unui număr mare de alegători, care au respins „business as usual” și au sprijinit politicieni pe care îi consideră o provocare a status quo-ului.

Trump nu este primul președinte care îndeamnă la o politică „America-first”: Roosevelt a fost de o părere similară după ce l-a înlocuit pe Herbert Hoover în 1933. Nu este nici prima dată când există o prăpastie atât de mare între Wall Street și restul țării. Ura față de bancheri din anii ’20 s-a transformat într-o dorință de răzbunare în anii ’30.

Potrivit lordului Robert Skidelsky, biograful lui John Maynard Keynes: „Am intrat în Marea Depresiune din același motiv ca în 2008: exista o mare grămadă de datorii, se făceau jocuri de noroc pe marjă pe piața bursieră, exista o suprainflație a activelor, iar ratele dobânzilor erau prea mari pentru a susține un nivel de investiții care să permită ocuparea deplină a forței de muncă.”

Există și alte asemănări. Anii ’20 au fost buni pentru proprietarii de active, dar nu și pentru lucrători. Se înregistrase o creștere bruscă a șomajului la începutul deceniului, iar piețele forței de muncă nu se redresaseră pe deplin până la momentul în care a început o criză și mai mare, în 1929. Dar, în timp ce angajații au văzut cum felia lor din tortul economic s-a micșorat, pentru cei bogați și puternici, anii ’20 au fost cei mai buni. În SUA, înjumătățirea ratei maxime a impozitului pe venit la 32% a însemnat mai mulți bani pentru speculații pe piețele bursiere și imobiliare. Prețurile acțiunilor au crescut de șase ori pe Wall Street în deceniul care a dus la prăbușirea Wall Street.

Inegalitatea era ridicată și în creștere, iar cererea s-a menținut doar prin intermediul unei bule de credit. Șomajul între 1921 și 1929 a fost în medie de 8% în SUA, 9% în Germania și 12% în Marea Britanie. Piețele forței de muncă nu și-au revenit niciodată cu adevărat după o recesiune severă la începutul anilor ’20, menită să stopeze un boom inflaționist postbelic.

Peste toate, în ambele perioade, politica globală era în schimbare. Din jurul anului 1890, echilibrul de putere dintre marile națiuni europene care menținuseră pacea timp de trei sferturi de secol după bătălia de la Waterloo din 1815 a început să se destrame. Imperiile otoman și austro-ungar erau în declin înainte de primul război mondial; SUA, Germania și Rusia erau în ascensiune.

Mai important, Marea Britanie, care a fost pivotul globalizării de la sfârșitul secolului al XIX-lea, a fost slăbită de primul război mondial și nu a mai fost capabilă să asigure rolul de lider. America nu era încă pregătită să preia ștafeta.

Stephen King, consilier economic principal la HSBC și autor al unei cărți în curs de apariție despre criza globalizării, Grave New World, spune: „Există asemănări între acum și anii 1920 și 1930 în sensul că aveai o superputere în declin. Marea Britanie era în declin atunci, iar SUA este potențial în declin acum.”

King spune că, în anii ’20, ideea unei lumi conduse de imperii se prăbușea. În cele din urmă, SUA a preluat rolul Marii Britanii de apărător al valorilor occidentale, dar nu până în anii ’40, când a fost esențială atât în înfrângerea totalitarismului, cât și în crearea instituțiilor economice și politice – Națiunile Unite, Fondul Monetar Internațional, Banca Mondială – care au fost concepute pentru a se asigura că evenimentele calamitate din anii ’30 nu se vor mai repeta.

„Există îndoieli serioase cu privire la capacitatea sau dorința SUA de a juca rolul pe care l-a jucat în a doua jumătate a secolului al XX-lea, iar acest lucru este îngrijorător, deoarece dacă SUA nu îl joacă, cine îl joacă? Dacă nimeni nu este pregătit să joace acest rol, întrebarea este dacă nu cumva ne îndreptăm spre o eră mai haotică.”

Dezastru deflaționist

Există, desigur, atât diferențe, cât și asemănări între cele două epoci. La reuniunea din acest an a Forumului Economic Mondial de la Davos, Elveția, care a avut loc în săptămâna învestirii lui Trump, membrii elitei mondiale a mediului de afaceri au găsit motive de bucurie.

Câțiva s-au consolat cu tehnologia: ideea că Facebook, Snapchat și Google au micșorat lumea. Alții au spus că aplicarea de tarife la bunurile importate într-o eră a lanțurilor de aprovizionare internaționale complexe ar crește costul exporturilor și ar face de neconceput chiar și pentru o țară atât de mare ca SUA să adopte o strategie economică de sine stătătoare. Roberto Azevêdo, directorul general al Organizației Mondiale a Comerțului, a declarat: „Marea diferență dintre criza financiară din 2008 și cea de la începutul anilor ’30 este că astăzi avem reguli comerciale multilaterale, iar în anii ’30 nu aveam.”

Cea mai mare diferență dintre cele două crize este însă că, la începutul anilor ’30, gafele băncilor centrale și ale ministerelor de finanțe au înrăutățit situația mult mai mult decât ar fi trebuit să fie. Nu toate prăbușirile bursiere se transformă în prăbușiri, iar una a fost evitată – la limită – în perioada de după prăbușirea Lehman Brothers.

Semnele timpurii din datele privind producția industrială și comerțul mondial de la sfârșitul anului 2008 au arătat scăderi asemănătoare cu cele din primele luni ale Marii Depresiuni. Factorii de decizie politică au fost acuzați, pe bună dreptate, că au fost adormiți la volan în timp ce criza creditelor ipotecare subprime era în gestație, dar cunoașterea unui pic de istorie economică a ajutat atunci când Lehman Brothers a dat faliment. La începutul anilor 30, băncile centrale au așteptat prea mult timp pentru a reduce ratele dobânzilor și au permis instalarea deflației. A existat o politică de neglijență malignă față de bănci, care au fost lăsate să dea faliment în număr mare. Confruntați cu deficite bugetare mai mari cauzate de șomajul mai ridicat și de creșterea mai lentă, miniștrii de finanțe au înrăutățit situația prin creșterea taxelor și reducerea cheltuielilor.

Răspunsul la Crash, potrivit lui Adam Tooze în cartea sa The Deluge, a fost că politicile deflaționiste au fost urmărite peste tot. „Întrebarea pe care criticii și-au pus-o de atunci este de ce lumea a fost atât de dornică să se angajeze în această austeritate colectivă. Dacă economiștii keynesiști și monetariști pot fi de acord asupra unui lucru, acesta este consecințele dezastruoase ale acestui consens deflaționist.”

În centrul acestui consens se afla etalonul aur, credința puternic susținută că ar trebui să fie posibil să se schimbe lire, dolari, mărci sau franci pe aur la un curs de schimb fix. Sistemul avea propriul său proces automat de reglementare: dacă o țară trăia peste posibilitățile sale și avea un excedent de cont curent, aurul ieșea și se întorcea doar după ce politica era înăsprită pentru a reduce importurile.

După eforturi concertate ale Băncii Angliei și ale Trezoreriei, Marea Britanie a revenit la etalonul aur în 1925, la paritatea de dinainte de război de 4,86 dolari. Acest lucru a implicat o creștere a cursului de schimb care a îngreunat viața exportatorilor.

Ceea ce nu au reușit să realizeze factorii de decizie politică a fost faptul că lumea a evoluat de la epoca de dinainte de 1914. În ciuda faptului că se afla de partea învingătorilor, economia Marii Britanii era mult mai slabă. Economia Germaniei suferise, de asemenea, între 1914 și 1918, și era în continuare afectată de reparații. În schimb, America se afla într-o poziție mult mai puternică.

Această schimbare a raportului de forțe a însemnat că restabilirea regimului de dinainte de război a fost un proces lung și dureros, iar la sfârșitul anilor ’20 tensiunile încercării de a face acest lucru începeau să devină insuportabile, la fel cum tensiunile asupra monedei euro – cel mai apropiat echivalent modern al etalonului aur – au devenit evidente începând cu 2008.

În loc să o lase mai moale, factorii de decizie politică din primele etape ale Marii Depresiuni au crezut că răspunsul era să își dubleze eforturile. Peter Temin, un istoric economic, compară băncile centrale și ministerele de finanțe cu medicii din secolul al XVIII-lea care îl tratau pe Mozart cu mercur: „Nu numai că au fost singular de ineficienți în vindecarea bolii economice, dar au și ucis pacientul.”

Skidelsky explică faptul că, în Marea Britanie, așa-numitele „stabilizatoare automate” au intrat în funcțiune în primele etape ale crizei. Veniturile fiscale au scăzut deoarece creșterea economică a fost mai slabă, în timp ce cheltuielile cu ajutoarele de șomaj au crescut. Finanțele publice au căzut în roșu.

În loc să întâmpine împrumuturile suplimentare ca pe o amortizare împotriva unei recesiuni mai profunde, autoritățile au luat măsuri pentru a echilibra bugetul. Guvernul lui Ramsay MacDonald a înființat Comitetul May pentru a vedea ce se putea face în privința deficitului. Având în vedere componența sa, puternic ponderată în favoarea oamenilor de afaceri, rezultatul nu a fost niciodată pus la îndoială: lira sterlină era sub presiune și, pentru a menține paritatea cu standardul de aur al Marii Britanii, comitetul May a recomandat reduceri de 97 de milioane de lire sterline din bugetul de 885 de milioane de lire sterline al statului. Indemnizațiile de șomaj urmau să fie reduse cu 30% pentru a echilibra bugetul în decurs de un an.

Gravitatea reducerilor a divizat guvernul laburist și a determinat formarea unui guvern național condus de MacDonald. Philip Snowden, cancelarul Philip Snowden, a declarat că alternativa la status quo era „potopul”. Editorii financiari au fost invitați la Trezorerie pentru a fi informați cu privire la măsurile luate pentru a proteja lira sterlină, iar când unul dintre ei a întrebat dacă Marea Britanie ar trebui sau ar putea rămâne la standardul de aur, mandarinul Trezoreriei, Sir Warren Fisher, s-a ridicat în picioare și a tunat: „A sugera că ar trebui să părăsim etalonul aur este un afront nu numai pentru onoarea națională, ci și pentru onoarea personală a fiecărui bărbat sau femeie din țară.”

Spectacolul de masochism fiscal nu a reușit să împiedice noi vânzări de lire sterline, iar în cele din urmă presiunea a devenit insuportabilă. În septembrie 1931, Marea Britanie a oferit restului lumii un șoc la fel de mare ca la 23 iunie 2016, prin ieșirea din standardul aurului.

Lira sterlină a căzut, iar impulsul dat exporturilor britanice a fost întărit șase luni mai târziu, când guvernul de coaliție a anunțat o politică de preferință imperială, ridicarea de bariere tarifare în jurul coloniilor și fostelor colonii, cum ar fi Australia și Noua Zeelandă.

Britania nu a fost prima țară care a recurs la protecționism. Tariful Smoot-Hawley, acum infamant, fusese anunțat în SUA în 1930. Dar America avea o istorie recentă de protecționism – își construise puterea de producție în spatele unui tarif de 40% în a doua jumătate a secolului al XIX-lea. Marea Britanie, după cum explică Tooze, fusese în favoarea liberului schimb încă de la abrogarea legilor privind porumbul din 1846.

„Acum era responsabilă pentru inițierea spiralei mortale a protecționismului și a războaielor valutare de cerșetorie între vecini care aveau să sfâșie economia globală.”

În 1931, ieșirea Marii Britanii din standardul aurului a însemnat că aceasta și-a asigurat un avantaj de pionierat față de principalii săi rivali. Pentru Germania, durerea a fost deosebit de severă, deoarece muntele de datorii externe al țării excludea devalorizarea și a lăsat guvernul cancelarului Brüning în situația de a alege între default și deflație. Brüning s-a mulțumit cu o nouă rundă de austeritate, fără să-și dea seama că pentru alegători exista o a treia opțiune: un partid care insista că soluțiile naționale erau răspunsul la un sistem internațional stricat.

Motivul pentru care costurile de împrumut au fost reduse în 2008 este că bancherii centrali își cunoșteau istoria. Ben Bernanke, pe atunci președinte al Rezervei Federale americane, a fost un elev al Marii Depresiuni și a recunoscut pe deplin că instituția sa nu își putea permite să facă aceeași greșeală de două ori. Ratele dobânzilor au fost reduse la abia peste zero; au fost creați bani prin procesul cunoscut sub numele de relaxare cantitativă; băncile au fost salvate; Barack Obama a impus un program de stimulare fiscală prin Congres.

Dar politica a fost doar un succes parțial. Ratele scăzute ale dobânzii și relaxarea cantitativă au evitat Marea Depresiune 2.0 prin inundarea economiilor cu bani ieftini. Acest lucru a dus la creșterea prețurilor activelor – acțiuni, obligațiuni și case – în beneficiul celor care sunt bogați sau au o situație confortabilă.

Pentru cei care nu o duc atât de bine, a fost o poveste diferită. Creșterile salariale au fost greu de obținut, iar dorința puternică a guvernelor de a reduce deficitele bugetare a dus la măsuri de austeritate nepopulare. Nu toate lecțiile din anii ’30 au fost bine învățate , iar înăsprirea prea grăbită a politicii fiscale a încetinit creșterea și a provocat alienare politică în rândul celor care simt că sunt pedepsiți pentru o criză pe care nu au creat-o, în timp ce adevărații răufăcători scapă nepedepsiți . Un refren familiar atât la referendumul privind Brexit, cât și la alegerile prezidențiale din SUA din 2016 a fost: s-ar putea să existe o redresare, dar nu se întâmplă pe aici.

Soluții autoritare

Internaționalismul a murit la începutul anilor ’30 pentru că a ajuns să fie asociat cu politici discreditate: speculații galopante, șomaj în masă, austeritate permanentă și scăderea nivelului de trai.

Statele totalitare s-au promovat ca alternative la democrațiile liberale eșuate și decrepite. Germania lui Hitler a fost una, Uniunea Sovietică a lui Stalin alta. În timp ce prima eră a globalizării se destrăma, Moscova mergea înainte cu colectivizarea agriculturii și industrializarea rapidă.

Ceea ce mai mult, bilanțul economic al țărilor totalitare din anii ’30 era cu mult superior celui al democrațiilor liberale. Creșterea economică a fost în medie de 0,3% pe an în Marea Britanie, SUA și Franța, comparativ cu 3,1% pe an în Germania, Italia, Japonia și Uniunea Sovietică.

Erik Britton, fondator al firmei de consultanță Fathom , spune: „Anii ’20 au fost martorii eșecului politicilor liberale de liber-schimb și de piață liberă de a oferi stabilitate și creștere economică. Oamenii alternativi au apărut cu o poziție populistă care a funcționat cu adevărat, pentru o vreme.”

Există, spune Britton, un motiv pentru care partidele mainstream sunt respinse în prezent: „Nu este sigur să presupui că poți oferi rezultate economice nesatisfăcătoare timp de un deceniu fără o reacție politică care să se răsfrângă asupra economiei.”

Dezastrul economic cauzat de Marea Criză a forțat în cele din urmă democrațiile occidentale să regândească politica. Perioada cheie a fost cea de 18 luni dintre ieșirea Marii Britanii din standardul aur în septembrie 1931 și sosirea lui Roosevelt la Casa Albă în martie 1933.

În timpul lui Hoover, politica economică a SUA fusese implacabil deflaționistă. La fel ca în Germania – cealaltă țară care a suferit cel mai mult de pe urma Depresiunii – s-a insistat cu obstinație pe protejarea monedei și pe echilibrarea bugetului.

Acest lucru s-a schimbat sub FDR. Politica a devenit atât mai intervenționistă, cât și mai izolaționistă. Dacă Londra putea adopta o politică „Britain-first”, atunci și Washingtonul putea face la fel. Roosevelt a scos rapid dolarul din standardul aur și a dat peste cap încercările de a preveni războaiele valutare. Wall Street a fost pus sub control; politica fiscală a fost relaxată. Dar era prea târziu. Până atunci, Hitler era cancelar și își întărea controlul asupra puterii. În cele din urmă, Depresiunea nu a fost curmată de New Deal, ci de război.

King spune că lumea începe deja să devină mai protecționistă în ceea ce privește circulația capitalului și a forței de muncă. Trump a dat nume și a făcut de rușine companiile americane care încearcă să profite de forța de muncă mai ieftină din țările emergente, în timp ce Brexit este un exemplu al ideii că migrația trebuie controlată.

SUA a sprijinit cadrul instuțional global postbelic: ONU, FMI și Uniunea Europeană, prin planul Marshall. „A încercat să creeze un cadru în care țările individuale să poată prospera”, adaugă King. „Dar nu văd acest lucru în viitor, ceea ce creează dificultăți pentru restul lumii.”

Până acum, piețele financiare au avut o părere pozitivă despre Trump. Acestea s-au concentrat pe potențialul de creștere al planurilor sale de reducere a impozitelor și de majorare a cheltuielilor de infrastructură, mai degrabă decât pe amenințarea sa de a construi un zid de-a lungul Rio Grande și de a aplica tarife vamale la importurile din Mexic și China.

Există, totuși, o viziune mai întunecată a viitorului, în care fiecare țară încearcă să facă ceea ce face Trump. În acest scenariu, o economie globală în scădere duce la o scădere a comerțului global, iar deflația înseamnă că datoriile personale devin mai împovărătoare. „Devine un cerc vicios, care se împlinește singur”, spune Britton. „Oamenii caută răspunsuri și le găsesc în autoritarism, populism și protecționism. Dacă o țară reușește să demonstreze că funcționează, există o tentație puternică pentru ca alții să urmeze exemplul.”

Acest lucru s-ar putea dovedi prea pesimist. Economia globală crește cu aproximativ 3 % pe an; în Marea Britanie și în SUA (dacă nu și în zona euro) șomajul s-a înjumătățit de la criza din 2008-2009; prețurile scăzute ale petrolului au menținut inflația la un nivel scăzut și au dus la creșterea nivelului de trai.

Chiar și așa, nu este greu de înțeles de ce sprijinul pentru ideile politice care au impulsionat cea de-a doua eră a globalizării – libera circulație a capitalului, a bunurilor și a persoanelor – a început să se fractureze. Câștigătorii sistemului economic liberal care a apărut la sfârșitul războiului rece au eșuat, la fel ca strămoșii lor din anii ’20, să aibă grijă de cei care pierd. O maree crescândă nu a ridicat toate bărcile, iar cei care nu se consideră beneficiarii globalizării au obosit să tot audă cât de minunată este aceasta.

Anii ’30 sunt dovada că nimic în economie nu este inevitabil. A existat în cele din urmă o reacție împotriva ortodoxiilor economice și Skidelsky poate vedea de ce se întâmplă o altă reacție astăzi. „Globalizarea permite capitalului să scape de controlul național și sindical. De la începutul crizei, sunt mult mai înțelegător cu modul marxist de a analiza lucrurile.

„Trump va fi pus sub acuzare, asasinat sau frustrat de Congres”, sugerează Skidelsky. „Sau va rămâne suficient de popular pentru a depăși consensul liberal care consideră că este un rahat de prim ordin. La urma urmei, o mulțime de oameni sunt de acord cu ceea ce face el.”

.